- 텍스트 축소

- 확대

SK하이닉스, 국내 일반기업 최초 4400억원 규모 사회적채권 발행

- 송고 2021.04.07 17:30 | 수정 2021.04.07 17:41

- EBN 손병문 기자 (moon@ebn.co.kr)

사회문제 해결 위한 인프라 구축...동반성장·산업재해 예방 활동 투자

올해 초 10억 달러 환경채권 발행 이어 사회적채권 발행 "ESG 강화"

ⓒSK하이닉스

SK하이닉스가 4400억원 규모의 원화사채를 사회적채권(Social Bond)으로 발행한다고 7일 밝혔다. 국내 일반기업이 사회적채권을 발행한 사례는 SK하이닉스가 처음이다.

SK하이닉스는 이번 사회적채권을 포함해 총 1조1800억원의 원화사채를 발행했다.

사회적채권은 일자리 창출, 취약계층 지원, 사회 인프라 구축 등에 투자할 자금을 조달하기 위해 발행하는 ESG 채권이다.

그간 국내에서 사회적채권은 공기업과 금융기업만 발행했고, 일반기업은 환경채권(Green Bond) 또는 환경채권과 사회적채권이 결합된 지속가능채권(Sustainability Bond)을 발행했다.

SK하이닉스는 지난 1월 글로벌 메모리반도체 기업 중 최초로 10억 달러 규모의 환경채권을 발행한 데 이어 이번에 사회적채권을 발행하면서 'ESG 경영'에 박차를 가한다. 한국신용평가도 SK하이닉스의 사회적채권에 최고등급을 부여했다.

이번 사회적채권에는 국내 기관투자자로부터 9600억원의 주문이 몰렸다. 이에 회사는 2800억원 수준으로 계획했던 발행 규모를 4400억원으로 늘렸다.

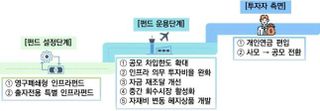

SK하이닉스는 사회적채권으로 조달한 자금을 △취약계층, 지역사회, 장애인 지원을 위한 ‘기초 인프라 서비스 제공’ △동반성장을 위한 ‘중소∙중견기업 금융 및 고용지원’ △산업재해 예방 시설투자 및 안전∙보건 분야 지원을 위한 ‘산업재해 예방’ 활동 등 사회 문제 해결에 사용할 계획이다.

ⓒSK하이닉스

양형모 SK하이닉스 재무관리담당은 “D램과 낸드플래시 사업의 균형 있는 성장을 도모하는 동시에 ESG 경영을 강화해 사회에 기여한다는 파이낸셜 스토리가 채권 발행의 성공 요인"이라며 "경제적 가치를 추구하면서도 사회문제를 해결함은 물론 새로운 활동 발굴에도 나설 것"이라고 말했다.

SK하이닉스는 사회문제 해결을 위해 취약계층 청소년·노인·발달장애인·지역사회를 대상으로 한 '행복 GPS', 행복나눔도시락, 실버프렌드 등의 사회공헌활동을 전개중이다. 자회사형 장애인표준사업장(행복모아) 설립과 푸르메소셜팜 설립 지원을 통해 장애인 고용 창출에도 기여하고 있다.

©(주) EBN 무단전재 및 재배포 금지

관련기사

전체 댓글 0

서울미디어홀딩스

패밀리미디어 실시간 뉴스